Finanzinstitute und Daten verbindet seit vielen Jahren eine Hassliebe. Denn einerseits sind sie wie füreinander geschaffen. Sie bilden eine symbiotische Beziehung, in der unterschiedliche Geschäftsprozesse fortwährend neue Daten erzeugen und anfordern, bis das Ergebnis mehr ist als die Summe seiner Teile. Im Idealfall führt dieses Zusammenwirken zu umsatz- oder alpha-generierenden Erkenntnissen. Doch andererseits sorgen voneinander abgeschottete, unzuverlässige und überschüssige Daten für Frustration und Risiken. Denn Geschäftspotenziale werden in Aussicht gestellt, letztlich aber nicht erreicht, da es den Geldhäusern nicht gelingt, ihre Daten in Umsätze zu verwandeln (siehe Abbildung 1).

Beispiele dafür, wie Finanzdienstleister Daten in der Praxis nutzen, gibt es reichlich: von der Managementberichterstattung über das Risiko-, Liquiditäts- und Treasury-Management bis hin zum jüngsten Beispiel – der Schaffung innovativer Kundenerlebnisse. In den Kapitalmärkten und im Bankwesen haben Trends wie Multi-Asset-Trading und vereinfachte Architekturen zu einer Neuausrichtung der Datenkonzepte geführt. Außerdem will man mehr denn je Kosten reduzieren. Das gilt auch für die Finanzinstitute, deren Margen durch verschärfte Regulierungsvorschriften und stärkeren Wettbewerb zunehmend unter Druck geraten. So kommt eine Studie von Oliver Wyman und Morgan Stanley zu dem Ergebnis, dass eine aufgeräumte, konsequente und automatisierte Datenverwaltung die Infrastruktur- und Kontrollkosten um zwei bis vier Prozent senken kann. Und wenn die IT-Kosten in die Milliarden gehen, wie dies bei großen Finanzinstituten der Fall ist, ist jeder Prozentpunkt an Einsparungen ein großer Gewinn.

Da verwundert es kaum, dass das Thema Datenmanagement seit jeher als die perfekte Schnittmenge zwischen Technologie und Geschäft angesehen wird. Finanzinstitute haben über die Jahre dreistellige Millionenbeträge investiert, um sich in diesem Bereich besser aufzustellen. Angesichts der Entwicklung von einfachen, relationalen Datenbanken mit strukturierten Daten über Data Warehouses bis zu Data Lakes für beliebige Datentypen mehren sich die Stimmen, die in dem letztgenannten Ansatz die perfekte Lösung für die Aufgabe sehen. Doch nach der ersten Kennenlernphase folgt die Enttäuschung oft auf dem Fuß. Denn der einst kristallklare „Datensee“ wird schnell zu einem undurchdringlichen, trüben Datensumpf.

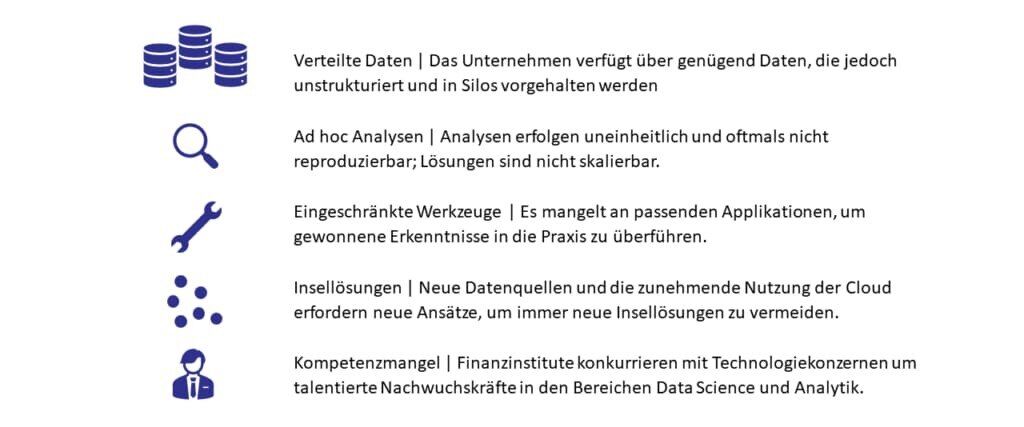

Eine aktuelle Celent-Studie kommt zu dem Ergebnis, dass führende Finanzinstitute wie Bank of America, Citi, Goldman Sachs, J.P. Morgan und RBC in letzter Zeit ein neues Konzept des Datenmanagements erprobt haben, das unter dem Namen „Enterprise Data Fabric“ bekannt wurde. Im Zuge ihrer Verlagerung von der Prozess- hin zur Plattformorientierung setzen diese Banken ihren Schwerpunkt darauf, das bestmögliche Kundenerlebnis anzubieten. Dieser Wandel erfordert jedoch die Beherrschung und Nutzung von Daten, um Erkenntnisse auf allen Unternehmensebenen zu generieren. Die traurige Realität sieht aber eher so aus: Die für die Finanzbranche typische, unkoordinierte Expansion führt dazu, dass Daten in voneinander abgeschotteten Plattformen vorliegen, weil sie ursprünglich für verschiedene Zwecke gespeichert wurden. Es gibt mehrere "einzige Quellen der Wahrheit", und diese variieren, je nachdem, welche Wahrheit man sucht.

Ein geeignetes Konzept für das Datenmanagement sollte Finanzinstitute in die Lage versetzen, sich weiterzuentwickeln, ohne dabei an ihren Grundfesten zu rütteln und damit den Unternehmenscharakter zu verändern. Im Gegensatz zu früheren Architekturkonzepten für die Datenverwaltung ermöglichen Smart Data Fabrics einen zentralen Zugriff und einen einheitlichen Überblick über sämtliche Unternehmensdaten. Eine Verschiebung aus den ursprünglichen Speicherorten oder Bestandssystemen ist dabei nicht erforderlich. So entsteht eine nützliche Brücke zwischen modernen und althergebrachten Systemen – wobei sich die entscheidenden Geschäftsdaten meist in letzteren befinden. So vermeiden Data Fabrics auch die Herausbildung immer neuer Insellösungen. Und das ist umso wichtiger, je stärker sich die Finanzinstitute der Cloud zuwenden. Data Fabrics verdienen den Beinamen „Smart“, wenn sie von Haus aus erweiterte Datenanalysen unterstützen und die Datenverwaltung zukunftssicher machen (siehe Abbildung 2).

So wie Vermögensverwalter, Banken und Broker weiß die gesamte Finanzbranche schon lange, dass sie ihre Daten klüger nutzen muss. Unternehmensanwender und Kunden verlangen ein angenehmeres Benutzererlebnis, zielgenaue Informationen und einen besseren Zugang zu Analysefunktionen. Und dazu ist ein freier und präziser Zugriff auf harmonisierte Daten erforderlich, die von verschiedenen Quellen innerhalb des gesamten Unternehmens zusammengetragen werden. Den Kern dieser Modernisierung bildet die Fähigkeit zur passgenauen Innovation, die wiederum von einem uneingeschränkten Datenzugriff abhängt. Ein aktueller Bericht von Celent kommt zu dem Ergebnis, dass Notwendigkeiten und Vorteile eines besseren Datenmanagements die Einführung von Smart Data Fabrics begünstigen. Der Zeitpunkt könnte genau der richtige sein.

Hier finden Sie den Celent-Bericht.

Lesen Sie die neuesten Blog-Posts auf Data Excellence.

Über die Autorin

Monica Summerville, Head of Capital Markets, Celent

Monica Summerville ist bei Celent für Kapitalmärkte zuständig und arbeitet im Londoner Büro der Firma. Sie verfügt über langjährige Führungserfahrung in der Branche und ist eine angesehene Vordenkerin zum Thema (zitiert wurde sie unter anderem in WSJ, FT, Financial News, Forbes und CNBC). Sie beschäftigt sich seit über 20 Jahren mit Käufern, Verkäufern und Dienstleistern am Kapitalmarkt. Mit ihrem umfassenden Wissen zu Marktstrukturen und Technologien, das sie sich im Rahmen ihrer jahrelangen Erfahrung in der Bereitstellung moderner Technologien für Kapitalmärkte aufbauen konnte, unterstützt Summerville Klienten bei der Umsetzung neuer Technologien und Branchentrends.

Vor ihrer Tätigkeit für Celent war sie bei TABB Group als Direktorin für den Bereich Fintech Research verantwortlich. Außerdem war Summerville bei ABN Amro, Price Waterhouse, RiskWaters, Jordan & Jordan und J&W Seligman Investment Management in den Bereichen Technologie, operatives Geschäft und Management tätig. Daneben war sie in den USA als Retail-Brokerin aktiv und besitzt die entsprechenden Zulassungen (Series 7 & 63).

Ihr Studium des Bauingenieurwesens absolvierte sie an der Albert Nerkin School of Engineering an der Cooper Union in New York. Anschließend studierte sie Finanztheorie am New York Institute of Finance. Sie lebt in London und besitzt die US-amerikanische und britische Staatsbürgerschaft.